Các ngân hàng khai thác tài nguyên ra sao trong 3 tháng đầu năm?

09/05/2020 09:11

Số liệu công bố cho thấy, hiệu quả khai thác các nguồn lực tại một số ngân hàng lớn đang có dấu hiệu đi xuống.

Ảnh minh họa.

Tiếp tục cắt giảm chi phí

Đại dịch Covid-19 lây lan đang có tác động lớn tới tất cả các ngành kinh tế. Là ngành “xương sống” của nền kinh tế, hệ thống ngân hàng cũng không tránh khỏi khó khăn.

Theo báo cáo của Ngân hàng Nhà nước, tính đến ngày 31/3/2020, tín dụng toàn nền kinh tế và hệ thống ngân hang chỉ đạt mức tăng 1,3% so với đầu năm. Đây là mức tăng trưởng thấp nhất của quý I trong vòng 6 năm qua.

Dù vậy, kết quả kinh doanh quý I/2020 công bố của các nhà băng vẫn cho thấy những gam màu sáng, với phần lớn thành viên ghi nhận kết quả khả quan, tăng trưởng so với cùng kỳ, dù tốc độ tăng trưởng đã có phần chậm lại.

Có được kết quả này, ngoài việc các nhà băng đẩy mạnh các khoản thu nhập ngoài lãi như hoạt động dịch vụ, bán chéo sản phẩm để bù đắp thu nhập từ tín dụng, thì việc tiết giảm chi phí cũng đóng một vai trò quan trọng.

Điều này cũng đã được thể hiện rõ qua các con số trong BCTC quý I/2020 của các nhà băng.

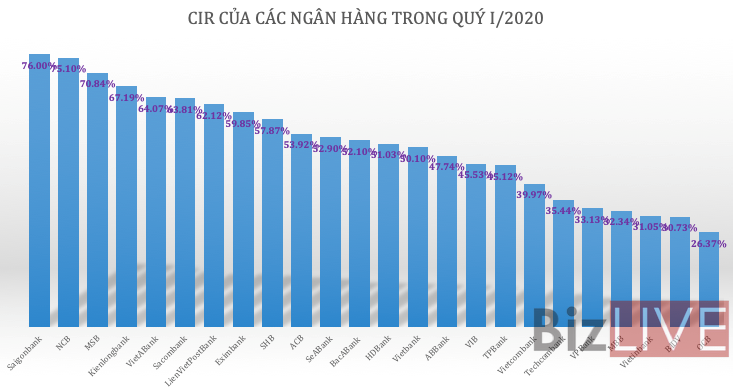

Cụ thể, khảo sát của BizLIVE tại 24 ngân hàng cho thấy, có tới 14 ngân hàng ghi nhận tỷ lệ chi phí/thu nhập (CIR) giảm so với cùng kỳ năm 2019. CIR bình quân của nhóm khảo sát cũng giảm từ mức 54% quý I/2019 xuống còn 51% trong quý này.

Thống kê cũng cho thấy, có 7/24 ngân hàng có CIR dưới 40% khi kết thúc quý I/2020 so với mức 6/24 ngân hàng cùng kỳ năm trước.

Điều này cũng phản ánh một phần phản ứng "thắt lưng buộc bụng" của hệ thống trước tác động của Covid-19; trong khi đó, thu nhập dự kiến chỉ thực sự chịu tác động rõ hơn từ quý II.

Theo báo cáo tài chính hợp nhất quý I/2020 của Ngân hàng OCB, tổng thu nhập hoạt động của ngân hàng trong kỳ là 2.006 tỷ đồng, tăng 51,9% so với mức đạt được cùng kỳ năm trước.

Trong khi đó, chi phí hoạt động lại giảm 15,5% giúp chỉ số CIR giảm mạnh từ 47,4% xuống còn 26,4%.

Theo đó, kết thúc quý I/2020, ngân hàng ghi nhận lợi nhuận trước thuế 1.107 tỷ đồng, gấp đôi cùng kỳ.

Một trường hợp khác, báo cáo tài chính của VietABank cho thấy, tổng thu nhập hoạt động trong quý đầu tiên của năm 2020 là 237 tỷ đồng, tăng 46,2% so với cùng kỳ năm trước.

Trong khi đó, chi phí hoạt động của ngân hàng chỉ tăng nhẹ 9,2% so với cùng kỳ. Chỉ số CIR của quý theo đó đã giảm tới 21,7 điểm phần trăm, xuống còn 64%.

Điều này giúp lợi nhuận trước thuế của ngân hàng gấp 3,5 lần cùng kỳ, đạt gần 81 tỷ đồng.

Tương tự, tại SeABank, tốc độ tăng trưởng chi phí hoạt động trong kỳ (tăng 12,3%) thấp hơn nhiều so với tốc độ tăng trưởng tổng thu nhập (tăng 34,7%) đã giúp ngân hàng ghi nhận lợi nhuận trước thuế gấp đôi cùng kỳ, đạt 309 tỷ đồng.

Hiệu quả khai thác vốn và tài sản có sự phân hóa lớn

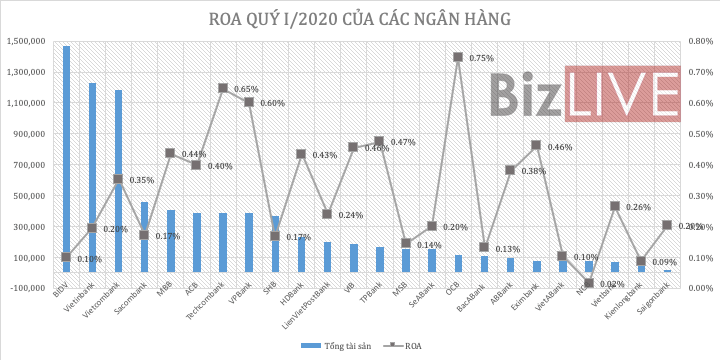

Dù phần lớn các nhà băng đều đạt lợi nhuận khả quan nhưng hiệu quả khai thác tài sản cũng như khai thác nguồn vốn tại các ngân hàng này lại có sự phân hoá khá rõ rệt.

Đồng thời, số liệu công bố cũng cho thấy, hiệu quả khai thác các nguồn lực tại một số nhà băng đang có dấu hiệu đi xuống.

Dù là một trong những ngân hàng đang có tổng tài sản lớn nhất hệ thống, nhưng kết thúc quý I/2020, ROA của BIDV chỉ đạt 0,1%, nghĩa là cứ với 100 đồng tài sản, ngân hàng này chỉ tạo ra 0,1 đồng lợi nhuận.

Chỉ số ROA trong kỳ của ngân hàng cũng giảm khá mạnh so với mức 0,15% đạt được cùng kỳ năm trước.

Tương tự, với ROA đạt lần lượt 0,35% và 0,2%, hiệu quả khai thác tài sản của các ông lớn khác là Vietcombank và VietinBank cũng giảm khá mạnh so với cùng kỳ (lần lượt đạt 0,44% và 0,22%).

Hiệu quả khai thác tài sản của nhóm này cũng thấp hơn khá nhiều so với nhiều ngân hàng thuộc top dưới như MB (0,44%), VIB (0,46%) hay TPBank (0,47%).

Trong khi đó, xét về quy mô, tổng tài sản của OCB chỉ bằng chưa đầy 10% tổng tài sản của VietinBank, BIDV hay Vietcombank nhưng đây lại là một trong những ngân hàng đang có khả năng khai thác tài sản tốt nhất hệ thống với ROA kết thúc quý I đạt 0,75%. Tiếp đó là Techcombank với ROA đạt 0,65% và VPBank là 0,6%.

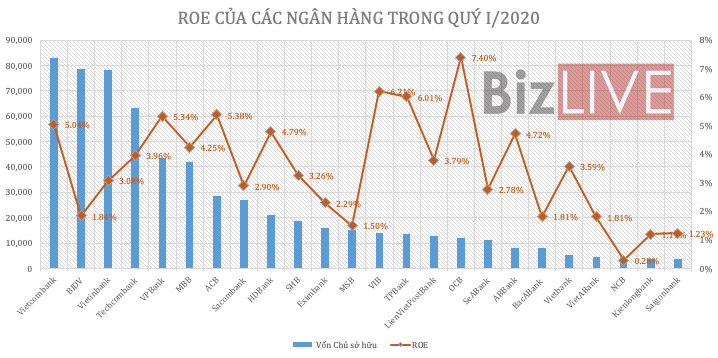

Đối với hiệu quả sử dụng nguồn vốn (ROE), trong 3 tháng đầu năm, OCB cũng đang là ngân hàng có suất sinh lời trên vốn chủ sở hữu cao nhất trong nhóm khảo sát.

ROE 3 tháng đầu năm 2020 của OCB là 7,4%, nghĩa là ngân hàng đã kiếm lời được 7,4 đồng trên 100 đồng vốn bỏ ra kinh doanh.

VIB cũng tiếp tục có một kỳ hoạt động kinh doanh tốt khi trong 3 tháng đầu năm 2020 khi ban lãnh đạo ngân hàng đem về 6,21 đồng trên 100 đồng vốn.

Các ngân hàng khác như TPBank, ACB và VPBank cũng đạt ROE trong quý I khá cao với mức lần lượt 6,01%, 5,38% và 5,34%.